我國甲醇行業經過幾十年的發展,產能、產量和消費量迅速增長,均居世界首位,已成為甲醇大國,并且還在快速成長中。我國甲醇行業正在逐漸向大型化集約化、產業結構更趨合理、下游新興領域不斷開發、產業鏈延伸日益完善的方向發展,走出了一條中國特色的成長壯大之路。

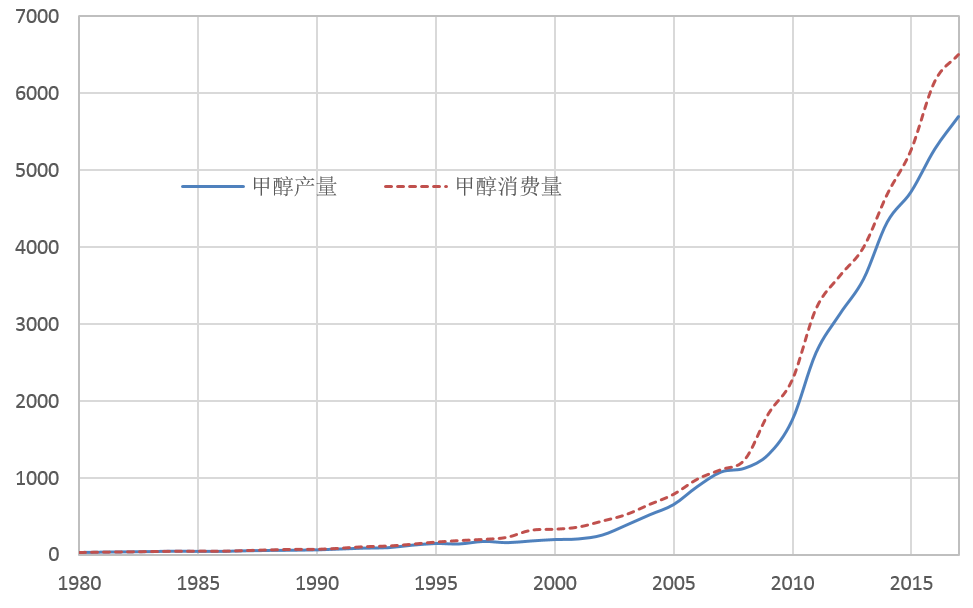

我國甲醇生產起始于20世紀50年代末期,發展了有中國特色的合成氨聯產甲醇的生產技術,依附于中、小型氨廠,規模很小。改革開放前,中國的甲醇年產量僅20萬噸。隨后開始出現了獨立甲醇項目的建設,同時在中型、大型氮肥廠的建設的帶動下,聯產甲醇規模有所上升,但總體增長非常緩慢。進入21世紀以來,獨立甲醇的大型化和規模化推廣,使得甲醇產業步入快速發展的軌道,生產規模和技術水平都有大幅提高,至2017年產量達到5700萬噸。目前中國已經成為國際市場最主要的甲醇生產國和消費國。改革開放以來的甲醇產量和消費量逐年變化情況如下圖。

改革開放以來甲醇產量和消費量變化情況

改革開放40年至今,我國甲醇行業取得了突飛猛進的發展。尤其是2000年以來,規模呈幾何級增長,產量平均三年翻一番。實現由裝置規模偏小、產能結構單一化發展到原料路線比較廣泛、下游品種豐富多樣、技術消耗不斷進步、產業布局相對合理的根本性轉變。甲醇行業的發展有效地支撐了我國化工發展,對于補充石化產品生產、增加基礎化工和清潔能源產品的供應,起到重要作用。

1、低速發展(改革開放~90年代)

改革開放前,我國甲醇行業主要依附于氮肥行業,由中、小型合成氨的凈化工序聯產甲醇,規模很小。直到1975年,輕工部四川維尼綸廠引進了一套英國ICI技術的10萬噸/年低壓甲醇生產線,標志著我國擁有了第一套年產10萬噸的工業化甲醇生產裝置。此后,國內專門用于生產甲醇的工業裝置開始增多。1985年,中石化齊魯石化公司引進德國魯奇技術,建設了國內第二套年產10萬噸的工業化甲醇裝置。

直到2000年,中國甲醇200多個生產企業也僅有約350萬噸/年的產能和約200萬噸的產量,國內最大的甲醇生產裝置為上海太平洋化工集團公司20萬噸/年的甲醇裝置,進口卻達到了140萬噸左右,進口依存度超過了40%。

2、高速增長(“十五”至“十二五”)

進入21世紀,我國開始重視和研究甲醇的生產工藝,并規劃建設了一批甲醇生產裝置。到2003年,新建的甲醇裝置開始集中投放,產能較前一年增加了60%,中國的甲醇產能達到了600萬噸/年。此后,我國甲醇產業便進入了高速通道,產量保持年均增速25%長達十余年。

在高速發展的初期,中國甲醇主要還是依賴國企的投資和建設,項目的投資主體多為石油煉化企業和化肥企業,在甲醇的生產和使用上有著極大的局限性。天然氣制甲醇的技術和裝置在這一階段發展很快,但也暴露出了中國自身天然氣資源嚴重不足的問題。然而,高速增長又迎來了新動力:在國家投資體制改革出臺后,各地煤化工項目熱情高漲,現代煤化工技術全面推廣,能源行業和資本投入不斷涌入。2006年,陜西兗礦榆林能化的煤制甲醇裝置開啟了單套超過60萬噸/年的大裝置時代。2010年,內蒙古久泰能源的甲醇單套規模突破100萬噸/年。同期,國家產業政策限制天然氣制甲醇以及100萬噸/年以下煤制甲醇生產裝置(綜合利用除外)的建設,對于行業優化原料結構和提高產業集中度起到了促進作用。

規模的高速增長離不開強勁的需求動力。甲醇的下游消費也在這個階段實現不斷突破,依次出現了醇醚燃料和甲醇制烯烴等新興消費領域。“十一五”的醇醚燃料領域開始快速增長,甲醇消費由不足100萬噸增至2010年的超過600萬噸,2015年進一步增至超過1000萬噸的甲醇消費量。甲醇制烯烴首套裝置為神華包頭項目,于2011年建成進入商業化運營,帶動甲醇行業在“十二五”實現爆發式增長,2015年烯烴生產所需甲醇達到1200萬噸,2017年超過3000萬噸。

2000年以來高速增長的十余年,中國甲醇實現了從弱小到強大、從單一到規模化、從簡單利用到產業化研發的“蝶變”。

3、緩慢增長(“十三五”以來)

2013年,國家將年產100萬噸以上的煤制甲醇裝置的審批權回收至中央。2014年,將煤制甲醇項目從西部鼓勵類項目產業目錄中剔除。自此,政府加大力度控制甲醇總量,嚴格準入標準,促進產業結構調整,國內甲醇產業飛速發展的時代在現代煤化工政策的壓力下告一段落。2016年,新建煤制甲醇裝置的審批權下放至省級政府。

“十三五”以來,甲醇行業規模增長有所放緩,產量年均增速降至10%以內,但大型化、集約化發展更加突出。中天合創等大型甲醇裝置及配套下游項目相繼投產。甲醇行業布局得到優化,基本形成了以華東、華南為主的港口市場,以山東、河南等為主的內地市場,以陜西、內蒙為首的西北市場。

我國已經成長為世界矚目的甲醇大國,技術和規模水平邁上新臺階,下游新興消費領域帶動產業鏈不斷發展,構成了比較完善的甲醇行業格局。

改革開放40年來,我國甲醇工業取得了舉世矚目的成就,在原料結構調整、工藝技術路線優化、裝置規模大型化等方面發展成績顯著。

2017年國內甲醇生產能力約為8400萬噸/年,產量約5700萬噸。產能、產量和表觀消費量迅速增長,均居世界首位,已成為甲醇大國。

改革開放以來我國甲醇產能產量增長情況

|

年份 |

產能 |

產量 |

開工率 |

|

1980 |

54 |

44 |

81.4% |

|

1990 |

79 |

64 |

81.0% |

|

1995 |

259 |

147 |

56.7% |

|

2000 |

348 |

199 |

57.1% |

|

2005 |

893 |

652 |

73.0% |

|

2010 |

3840 |

1752 |

45.6% |

|

2015 |

7454 |

4720 |

63.3% |

|

2017 |

8400 |

5700 |

67.9% |

2017年,全行業平均開工率為67.9%,開工率近十年來呈逐漸提高的趨勢。甲醇行業的開工率受到聯醇、焦爐氣甲醇負荷波動以及天然氣甲醇原料供應等多重因素的影響,不能簡單根據開工率判斷甲醇行業是否過剩。如扣除聯醇的影響,我國甲醇開工率在70%左右,考慮到新投產裝置當年產量因素影響及焦爐氣甲醇受焦化產業開工不足影響,天然氣甲醇天然氣供應不足,有效產能(大型煤制甲醇為主)盡最大可能發揮,產能利用率90%以上,經濟效益顯著(毛利率40%左右),行業開工率正常,發展較為健康。

作為我國重要的基礎化工原材料,甲醇在石油和化學工業發展中占有重要地位。國內甲醇下游消費領域非常廣泛。傳統消費領域包括甲醛、醋酸、MTBE、甲胺等;新興消費領域主要為醇醚燃料、烯烴產業。

近年新興消費領域呈現蓬勃發展態勢,裝置投產數量日益擴大,超過了傳統領域的消費規模。據統計,2017年傳統甲醛、二甲醚、醋酸、DMF的需求占比不斷萎縮,占比不足30%,而烯烴需求占比則從2015年的35%大幅攀升至47%,如果加上醇醚燃料,那么新興消費行業占甲醇總需求比例將在70%左右。

改革開放以來我國甲醇消費結構變化情況

|

下游產品 |

1997年 |

2007年 |

2017年 |

|||

|

消費量,萬噸 |

占比,% |

消費量,萬噸 |

占比,% |

消費量,萬噸 |

占比,% |

|

|

甲醛 |

49 |

25 |

531 |

43 |

1201 |

18 |

|

醋酸 |

24 |

12 |

88 |

7 |

351 |

5 |

|

MTBE |

15 |

8 |

77 |

6 |

259 |

4 |

|

甲胺 |

6 |

3 |

60 |

5 |

115 |

2 |

|

二甲醚 |

0 |

0 |

143 |

11 |

420 |

6 |

|

甲醇燃料 |

25 |

13 |

120 |

10 |

650 |

10 |

|

制烯烴 |

0 |

0 |

0 |

0 |

3073 |

47 |

|

其他 |

78 |

40 |

228 |

18 |

500 |

8 |

|

合計 |

197 |

100 |

1246 |

100 |

6569 |

100 |

截至2017年底,國內煤(甲醇)制烯烴累計總產能達1205萬噸。若按3噸甲醇生產1噸烯烴的配比,烯烴裝置平均維持85%負荷,則烯烴生產消費甲醇約3073萬噸,占甲醇消費比例47%,撐起了甲醇需求的“半邊天”。

2017年,煤制甲醇產能已經達到6468萬噸,占總產能的77%,其次是天然氣制甲醇和焦爐氣制甲醇,分別占總產能比例的14%和9%。特別是60萬噸/年以上規模的煤基單醇,產能為3112萬噸,占總產能的37%,產量約2880萬噸,占總產量的51%,我國以煤質甲醇為主的格局已經形成。

我國甲醇產業的集中度在逐年提高。尤其是“十二五”以來,甲醇產能增長主要來自于煤經甲醇制烯烴項目,帶動了超大型甲醇項目的建設。2016年底,中天合創360萬噸/年規模的煤經甲醇制烯烴項目投產,甲醇和烯烴項目規模刷新了行業記錄。至2017年底,我國甲醇規模在30萬噸以上的企業產能5612萬噸,占全國總產能的67%。百萬噸以上裝置產能占比達36%,未來受準入規模和配套產業的影響,這一比例還將繼續增長。

與此同時,先進技術為行業的發展提供了強勁的動力,大大提升了技術裝備的國產化和裝置大型化水平,使我國甲醇行業的原料利用水平、能效轉化水平和生產技術水平邁上了一個新的臺階。2017年我國運行裝置中采用先進煤氣化技術,包括干粉煤等技術的甲醇產能為4236萬噸,占總產能的約50%。

內蒙古、河南、山西、陜西、重慶等地資源優勢明顯,近年來投產增多。山東、河北等傳統的甲醇生產大省,受資源總量和環境容量等情況的制約,產能擴張速度緩慢。我國甲醇企業分布的主導趨勢為向資源豐富地區集中。

甲醇地域分布與資源和市場密切相關。西北地區是煤制甲醇的主產區,西北煤制甲醇產能占所有煤頭甲醇產能的43%左右。天然氣甲醇則集中分布在西北、西南等地區。華北和山西地區是焦爐氣制甲醇的主要生產區域,

到2017年甲醇市場基本上形成了以華東、華南為主的港口市場,以山東為主的華北、河南等內地市場、以西北、內蒙為首的西北市場。這種三足鼎立的情況會進一步拉動市場區域間的價差,導致三地的牽制和聯動,會對整個市場各地的價格造成一些影響。

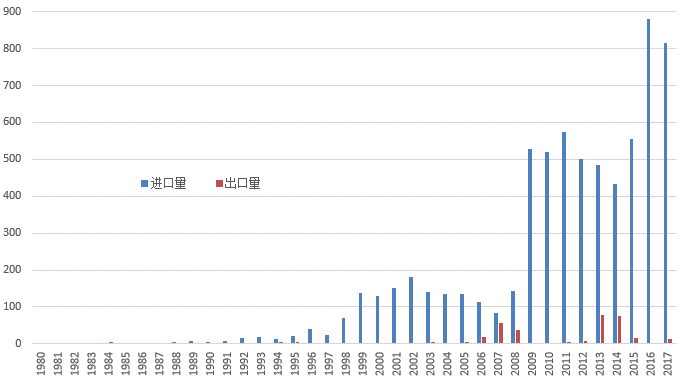

1998年以前中國甲醇每年的進口量都不到30萬噸,這個階段的中國市場供應還是以國產的貨物為主。1999年到2008年期間中國甲醇年進口數量基本維持在100到200萬噸之間,國內自給率由1999年的歷史最低57%上升至2007年的歷史最高97%。但是2008年下半年金融危機以來,大量的中東甲醇以它比較低廉的成本優勢進入到中國,并將中國作為主要的銷售市場,導致2009年開始中國甲醇進口數量猛增至五百多萬噸。2016年美國甲醇開始對中國輸出,2017年進口規模超過800萬噸。

改革開放以來我國甲醇進出口情況

我國甲醇行業的快速增長,是在進口甲醇和國產甲醇的競爭下博弈發展的結果。尤其是我國沿海地區,面臨美洲甲醇、新西蘭甲醇、中東甲醇以及國內西北甲醇的多重沖擊。產能增長中,國際市場競爭通過東部甲醇傳導至西北甲醇項目,促進全國甲醇行業激發活力,以國際化視野健康發展。

一是產業結構更趨合理。從原料結構看,依托先進煤氣化技術,以煤為甲醇生產的主要原料更加符合我國的能源資源條件。從工藝角度看,單醇已占據我國甲醇生產的主體地位。2017年,我國單醇產能已經達到7194萬噸,占總產能的86%,比2010年提高15個百分點。其中,采用先進粉煤氣化技術的產能達到4916萬噸,占單醇產能的68%左右。

二是新興下游快速發展。甲醇制烯烴、二甲醚和甲醇燃料等生產技術的開發,推動了甲醇下游產業鏈條的延伸,帶動甲醇消費量大幅增長,對于化解我國甲醇產能過剩的局面具有積極作用。隨著國家環保監察力度的日趨嚴格,清潔、價格相對低廉的甲醇作為能源替代產品,逐步的發展起來,包括甲醇鍋爐、甲醇制氫、甲醇燃料、船用燃料等新型下游漸入正軌。這些新興領域既帶動了甲醇下游消費,也補充了石化產品和能源產品的市場缺口。2017年我國甲醇開工率68%,比2010年提高了22個百分點。

三是生產技術水平邁上新臺階。一批先進煤氣化技術、氣體凈化技術以及合成工藝和裝備研發成功并投入運行,為行業發展提供了強勁的動力,大大提升了技術裝備的國產化和大型化水平,使我國甲醇行業的原料利用水平、能效轉化水平和產品結構水平上了一個新的臺階。特別是一批生產規模達50~90萬噸/年的大型煤頭裝置投產,標志著我國以煤為原料的甲醇生產技術已處于世界領先水平。

四是國產甲醇市場主體地位日益鞏固。“十二五”以來,由于國產甲醇產能快速增長,加之反傾銷措施的實施,盡管進口甲醇面臨中東和北美低成本的壓力,但國產甲醇的消費比重穩步提高,市場主體地位日益鞏固。2017年,我國進口甲醇815萬噸,而同期國產甲醇占我國消費比重達88%,比2010年提高了11個百分點。

甲醇行業經過20余年的快速發展,其自身和外部環境已發生很大變化,既面臨著各種風險挑戰,又存在著難得的發展機遇。

自2014年下半年以來,世界經濟增長乏力,國際油價大幅度下跌,使眾多能源和化工產品價格受到影響。甲醇及其下游市場低迷,經濟效益大幅下滑,企業經營困難,我國甲醇行業面臨一個重大的挑戰。

據石油和化學工業規劃院測算,以煤為原料的甲醇制烯烴裝置,已建成項目維持不虧損可承受的最低油價為50~55美元/桶,新建項目不虧損可承受的最低油價為70~80美元/桶。如果今后油價長期維持在2017年底的價位水平,國內大量的甲醇裝置將難以獲利。

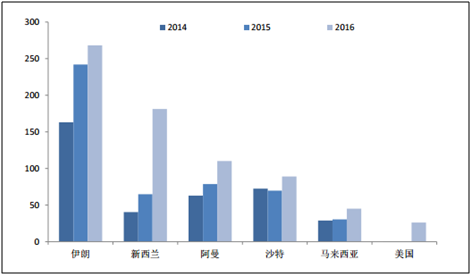

美國、中東廉價的頁巖氣、天然氣形成的成本優勢對我國甲醇生產構成巨大壓力。美國頁巖氣快速增長,使甲醇生產成本大幅降低,新建、擴建并重啟了多個甲醇項目。2017年,美國甲醇產能約580萬噸,由凈進口國變為凈出口國。中東地區油氣資源豐富,伊朗、沙特等國家近年來甲醇產量持續增加,并將中國作為主要的出口目標國家之一,價廉物優的中東氣頭甲醇對我國甲醇市場造成沖擊,特別是華東沿海地區市場。

我國甲醇進口主要來源國

2008年以來,我國甲醇進口多以中東的貨物為主,貨物主要來自伊朗、沙特、馬來西亞、卡塔爾等地。2015年開始美國甲醇產能擴能了150%,成為新興的甲醇出口國。未來隨著伊朗、美國等新建甲醇裝置的投產以及中國沿海地區新建甲醇制烯烴項目的需求釋放,中國甲醇在未來幾年的進口量還是處于增量的表現,可能會突破千萬噸以上的水平。

目前,越來越多的國家將甲醇以甲醇燃料、船舶燃料和燃料電池等多種形式應用到能源領域,并收到可觀的經濟效益和環境效益。歐洲多國政府從1960年就支持推廣甲醇燃料,將甲醇作為經濟、環保的新興船用燃料替代重油和柴油。最近,澳大利亞和以色列的甲醇燃料也進入或接近商業化推廣階段。此外,甲醇燃料電池作為電動汽車續航里程的動力來源,已在丹麥等國開展試點應用。

國家為促進煤化工產業安全、清潔、高效、低碳發展,出臺了多項針對資源環境保護的政策措施,面對主動控制碳排放、加強高耗能行業能耗管控、實行最嚴格的水資源管理制度以及強化約束性指標管理等要求,甲醇行業發展面臨巨大的壓力。隨著安全環保要求的不斷提高,部分企業經營壓力將更加凸顯。

目前甲醇下游除做燃料外,基本是化工原料或聚烯烴類通用樹脂,其中多數附加值不高甚至產能過剩,而行業短缺的新材料等高端產品尚缺乏技術,產業鏈延伸不長,核心競爭力不強。中央堅定實施創新驅動發展戰略的決心為甲醇行業向高端延伸注入了強勁動力,中國制造業升級戰略對新材料提出了巨大的市場需求,新材料列為國家加快突破的重點項目,為行業提升科技創新能力帶了來新的機遇。

未來我國甲醇行業發展進入新階段。面對資源、成本、技術、環境的巨大挑戰,和國家鼓勵高新材料發展的新機遇,要實現從甲醇大國向強國的目標邁進,必須努力適應新形勢的要求,堅定信心,加快推進行業的轉型升級。

從總體發展趨勢來看,“十三五”期間將著力優化結構,推進科技創新,堅持綠色發展,加快下游應用開發,推動產業鏈條向高端延伸,努力提高行業發展質量和效益,增強核心競爭力,促進我國甲醇從大國走向強國邁出堅實的步伐。

預計“十三五”末,根據甲醇下游各主要領域的需求分析,我國甲醇需求量約為8600萬噸,其中凈進口量約占10%,國產甲醇約占90%。按照85%的產能發揮率計算,需要2020年甲醇合理產能控制在9200萬噸左右。而按照目前的增速預計超過這一規模,因此必將有部分落后產能退出,預計到“十三五”末退出600萬噸左右。

我國甲醇產業發展趨勢預測(單位:萬噸,萬噸/年,%)

|

產品 |

2017年 |

2020年預測 |

||||

|

產能 |

產量 |

表觀消費量 |

產能 |

產量 |

表觀消費量 |

|

|

甲醇 |

8400 |

5700 |

6502 |

9200 |

7740 |

8600 |

未來五年甲醇行業發展的重點主要有以下幾個方面:

第一,合理控制產能總量。

一是淘汰落后產能并引導部分產能退出。凡近年來一直處于停產、半停產狀態,開工率不足50%,連續虧損、資不抵債的企業必須退出;同時鼓勵以無煙煤為原料的企業在進行原料結構改造的同時退出聯醇產能。二是嚴格控制新增產能,按照環境承載能力謀略發展,禁止在生態環境敏感、水資源缺乏及原料資源緊張的地區新建、擴建甲醇裝置。三是努力提高產業集中度,不再新建年產100萬噸/年及以下的煤制甲醇項目和年產50萬噸/年及以下的煤經甲醇制烯烴項目,努力培育建成30個百萬噸級以上的具有核心競爭力的大型甲醇企業集團。

第二,提升科技創新能力。

一方面要加強重大關鍵技術和裝備的研發,包括超大型氣化爐、高效空分空壓機、大型(60萬噸/年及以上)低壓甲醇合成技術和高效甲醇合成催化劑等。另一方面要推進甲醇下游向高端化、差異化方向延伸,繼續推進甲醇在車用燃料領域的應用,開展甲醇應用于化工新材料、新能源、生物醫藥以及高端專用化學品等新興產業領域的開發。

第三,強化綠色發展理念。

積極構建綠色低碳循環發展產業體系,加大研發推廣先進節能減排技術的力度,大力發展循環經濟,促進資源綜合高效利用,強化約束性指標管理,提高節能、節水和三廢排放標準。促進大型甲醇企業能源、環保管理中心建設,對百萬噸級以上規模的甲醇企業所用能源,實施生產、輸配、消耗及排放的動態監控與管理,優化企業能源管理流程,提升能源、環保管理水平,實現節能降耗、綠色發展。

第四,增強國際交流合作。

依托“一帶一路”戰略,推進煤制甲醇技術、裝備“走出去”步伐,鼓勵企業積極參與國際交流合作,學習國外企業的成功做法和經驗,不斷提升行業競爭力和水平。鼓勵我國甲醇優勢產能向境外轉移,與資源優勢相結合,合作建設綠色環保的煤化工生產基地或化工園區,實現互利共贏。其次,與擁有甲醇下游應用的國家合作建立研發中心,推進甲醇產業鏈條向高端延伸。另外,要建立和完善進出口協調機制,維護行業利益,提高國際市場話語權。

第五,強化政府監管和政策支持。

首先是嚴格市場準入和監督管理,其次是建立落后產能退出長效機制,另外加大對技術改造和自主創新的扶持力度。再有,必要時設立專項資金,支持企業構建產、學、研結合的自主研發和創新,支持企業采用先進技術進行節能減排改造和資源綜合利用,以及促進甲醇產業鏈向新材料、新能源等高端領域延伸。